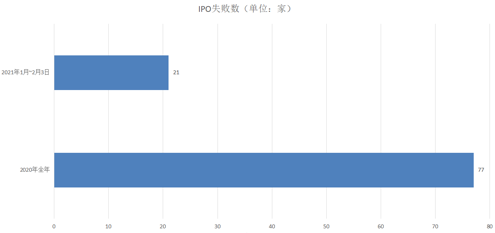

文/陳鄧新 商業模式未打磨到位,強行上市結局并不美好 資本市場對貨拉拉的態度,正在悄然改變。 之前頗受紅杉、高瓴等風投的追捧,如今其投資的貨拉拉碰到危機紛紛三緘其口,并未有公開的加油打氣之舉,而貨拉拉的IPO之路也有變數。 畢竟,貨拉拉2021年2月24日發布致歉公告并承諾進行整改:“在跟車訂單場景中,將上線強制全程錄音功能;在跟車訂單場景中上線強制全程錄音功能,確保遇到意外時能夠及時掌握車內情況,并便于警方取證。” 這意味著,貨拉拉正式承認其商業模式存在可改進之處,將強化對客戶生命的安全保障。 那么,風波之下的貨拉拉,談何爭奪“互聯網貨運第一股”?當下,海內外資本市場監管趨勢有何變化?意圖帶“病”上市的那些公司都怎樣了? 為何說IPO為貨拉拉的必由之路 一個多月之前,貨拉拉還是資本的心頭好。 貨拉拉2020年12月完成E輪融資,融資規模為5.15億美元,到了2021年1月又完成F輪融資,融資規模為15億美元,至此估值高達100億美元,是名副其實的獨角獸。 短短一個月左右,貨拉拉融資20.15億美元,投資方涉及紅杉中國、高瓴資本、順為資本等,顯而易見資本頗為看好其發展前景。 據前瞻產業研究院數據,近年來國內同城貨運業務發展迅速,2019年同城貨運的市場規模達1.3萬億元;而據智研咨詢《2020-2026年中國同城貨運行業全景調研及投資前景預測報告》顯示,中國同城貨運賽道中TOP10的市場占有率僅為3.5%,提升空間頗大。 而如此高頻融資,與同城貨運競爭加劇有莫大的關系。 同城貨運賽道,原本呈現由貨拉拉與快狗打車“雙寡頭”統治的格局,公開數據顯示,2019年同城貨運行業交易額中,貨拉拉與快狗打車合計占比近80%,其中貨拉拉占比超50%。 這個格局在2020年出現了微妙的變化,對手紛紛跨界而來。 既有互聯網背景的巨頭,譬如哈啰上線了“哈啰快送”意圖補充生態鏈,亦有物流背景的巨頭,譬如順豐拿下了“網絡貨運”牌照獲得同城貨運賽道的入場券,更有貨運B端的巨頭,譬如滿幫集團并購省省回頭車延展至貨運的C端。 為此,大大小小的巨頭們調兵遣對壘貨拉拉,有的企業更是祭出了“價格戰”這個打法,試圖爭奪行業的運力與客戶。 一名互聯網觀察人士告訴鋅刻度:“貨拉拉先發優勢明顯,但新玩家們通過降低貨車司機保證金、限時免加盟服務費、接單獎勵補貼、發放優惠券、調低起步價等手段也在迅速崛起,試圖撼動貨拉拉同城貨運巨頭的地位。” 此背景下,IPO為貨拉拉的必由之路。 上述觀察人士進一步表示:“同城貨運還是一個資本密集行業,從貨拉拉前后八輪融資規模高達160億元就可見一斑,借助資本市場的力量方能與新玩家們打持久戰,反之則可能存在變數,歷史上不乏這樣的先例,虎牙搶先上市彎道超車斗魚,優酷搶先上市反手收購了土豆。” 早在2017年10月貨拉拉完成C輪融資之際,貨拉拉創始人兼CEO周勝馥公開表示:“上市是一定的,也就是3~5年的時間吧!” 貨拉拉創始人兼CEO周勝馥  前不久,外媒報道貨拉拉、滿幫集團或于2021年下半年IPO,而摩根大通、摩根士丹利為貨拉拉給定300億美元的目標估值。 換而言之,貨拉拉與滿幫集團或為爭奪“互聯網貨運第一股”暗暗蓄力。 然而,貨拉拉在角力的關鍵時刻爆發全網關注的事件,其IPO步伐放緩毋庸置疑,畢竟在重新獲得輿論的信任之前,帶“病”上市并不受資本市場的歡迎。 監管趨嚴,帶“病”闖關非明智之舉 事實上,海內外資本市場監管都呈現加碼的趨勢。 大洋彼岸的美國,納斯達克2020年5月20日收緊了上市規則,要求“限制性市場”企業的IPO募資額達到2500萬美元以上,或至少達到上市后市值的四分之一;同日,美國參議院通過《外國公司問責法》。 盡管上述措施并沒公開針對中概股,然而業界普遍認為中概股IPO可能受到較大沖擊,特別是商業模式存在爭議的公司上市難度陡增。 而在A股市場,監管收緊亦是明牌。 2021年2月3日發布的《上海證券交易所科創板發行上市審核規則適用指引第1號——保薦業務現場督導》,第十八條第三點指出:“現場督導發現因保薦機構、證券服務機構未能勤勉盡責,導致發行人信息披露資料不符合真實、準確、完整要求,或者存在其他違規行為的,本所視情節輕重,給予相應監管措施或者實施紀律處分。” 一名業內人士公開表示:“投行壓力大了、責任重了,項目過會不再是唯一的考量。” 據Wind數據顯示,截至2月3日,2021年A股IPO市場出現了21家排隊企業“終止審查”或“終止注冊”的情況,而2020年前三季度同類企業總數不過為30家。 A股IPO監管趨嚴  譬如,AI語音獨角獸云知聲就于2021年2月19日主動終止了IPO,其IPO之旅的關鍵時刻遭遇資本市場的質疑:招股說明書提到“在智慧醫療領域,公司語音病歷錄入系統優勢地位顯著,市場占有率高達70%”,這個表述似乎存在失實之處。 對比財報數據可知,截至2020年6月30日,云知聲累計醫院客戶數量為112家、語音病歷的營業收入為895.48萬元;科大訊飛的累計醫院客戶數量為489家、語音病歷的營業收入為3571.11萬元,從醫院覆蓋面與營業收入來看,云知聲高達70%的市場占有率表述的確難以服眾。 一名私募人士告訴鋅刻度:“帶‘病’IPO不是明智之舉,輕則品牌形象受損,重則埋下污點不利于在資本市場健康發展。” 強行上市,結局并不美好 即便帶“病”闖關成功,上市之后的表現也多不如人意。 一個處境為市值不斷縮水,失去昔日獨角獸的魅力光環,在資本市場淪為邊緣角色,難以助力公司發展。 譬如社交電商獨角獸云集,曾一度采用“三級分銷”模式,類似A發展B為下級,B發展C為下級,C發展D為下級,通過老帶新拉人頭的打法裂變式擴張,因違反《禁止傳銷條例》被杭州濱江市場監督管理局處罰,之后打法迭代為“一級分銷”,即A只能獲得B的分成利潤,不能獲得C、D等下級的分成利潤。 這個打法仍然難以擺脫傳銷的嫌疑,在IPO之初就備受質疑。 這么一來,云集登陸納斯達克之后,呈現單邊下跌的走勢,截止2021年2月25日,股價僅為2.89美元,而開盤價為13.42美元,當下市值僅為6.14億美元,市值相比開盤時縮水了78.47%。 云集股價呈現單邊下跌的走勢  另外一個處境為“暴雷”,成為資本市場的漩渦中心。 最典型的當屬瑞幸咖啡,其瘋狂開店擴張疊加超低價折扣燒錢打法令業界看不懂,卻因粉飾財報暫時迷惑了資本市場。 當造假被揭開之后,瑞幸咖啡受到監管層強制退市的處罰,2020年6月29日正式停牌股價鎖定為1.38美元,較2019年5月17日上市時17美元的發行價縮水了91.88%,相較2020年1月17日創下的51.38美元歷史最高點,縮水了97.31%,這意味著投資者損失慘重。 此背景下,投資者發起了集體訴訟。 哪怕瑞幸咖啡將與SEC(美國證監會)達成和解,支付1.8億美元換取后者對其放棄會計的欺詐指控,集體訴訟的陰影也未完全排除。 如今,瑞幸咖啡改變了打法,停止盲目擴張、降低折扣力度以圖斷臂求生。 這么來看,商業模式未打磨到位,強行上市結局并不美好,也從側面進一步印證其IPO步伐放緩或是大概率事件。 因此,相當長一段時間內貨拉拉可能難以從資本市場獲得奧援,好在尚可依賴E輪、F輪融資支撐防線,與跨界而來的對手們周旋,然而長久耗下去依然面臨尋求援兵的問題,如何保住行業“一哥”的寶座考驗著公司的智慧。 另一面,當貨拉拉處于危機之下,也為對手們提供了一個彎道超車的機會,加速開疆拓土、切入貨拉拉戰略腹地只怕勢在必行。 一攻一守之間,同城貨運賽道醞釀著群雄逐鹿。 |